相場表

札幌中心部オフィスの市況及び相場 2014年3月

|

【空室率は緩やかに減少】 2013年12月末時点の札幌ビジネス地区のオフィス市況は、空室面積131,263㎡(39,707坪)。前年同月の空室率9.07%から0.65%減少し、8.42%と着実に改善されている。 昨年同様、新築物件が札幌大通西4ビルの1棟だけで、供給過剰に陥らず、既存ビルへの影響が最小限に抑えられたこと、景気回復基調による既存ビルでの館内増床が見られたこと、建て替え計画による北1条ビル・越山ビルディング・札幌ビルディング等の入居テナントが既存ビルへ移転したことが主な要因である。 ただ昨年と違う点として、コールセンターの進出・集約化が鈍化しており、空室率においての牽引力であったコールセンターの動きが今後どうなるか、動向を注目していかなければならないであろう。 2014年度において、(仮)札幌三井JPビルディングが8月に竣工する。貸室面積が25,233㎡(7,633坪)と久々の大型供給である。前半増税前における駆け込み需要も見込め、空室率は減少傾向で推移するが4月以降は一転して反動し、移転需要は鈍化すると思われる。 前述した(仮)札幌三井JPビルディングの供給は札幌ビジネス地区の貸室面積の1.5%に該当する。前述した増税の影響と相まって空室率は2014年度後半には1%前後増昇し、9.5%前後にて終了する可能性もある。 【テナント選択の傾向】 昨年同様ビル選択のニーズは変わりがない。大手テナントは、耐震構造が絶対条件であり、札幌駅前地下歩行空間に直結した物件を望む傾向は相変わらずであるが、阪神・淡路大震災の発生から19年が経過、東日本大震災の被害を目の当たりにし、その余波から電力供給の逼迫に直面したため、省エネ及び地球温暖化などの環境への配慮という面においても関心が高まり、テナント選択の一要素になりつつある。 2014年8月竣工する(仮)札幌三井JPビルディングの仕様をみても環境対策において、光センサーによる省エネ、高性能LOW-Eペアガラスの採用による空調冷暖房負荷の低減・屋上緑化・水処理システム・地域冷暖房の活用など、省エネ・環境に配慮されている。今後も供給側はもとより、テナント選択のニーズとしては、より高まっていくであろう。 【札幌ビジネス地区のテナントの動向】 札幌ビジネス地区の動向をみると、特に目立つ動きとしては、やはり立ち退き絡みの移転である。 北2条西3丁目に立地した、越山ビルディング、札幌フコク生命駅前通ビル、札幌ビルディング、北3条西1丁目に位置した東芝札幌ビルからの移転が主な実例である。一部のテナントを除き実際の移転は2014年度ではあるが、貸室面積を合算すると、12,661㎡(3,830坪)、そのうち東芝グループ約3,306㎡(1,000坪)が郊外へ移転、他の9,355㎡(2,830坪)のうち約6,612㎡(2,000坪)が他既存ビルへの移転もしくは移転予定である。 2012年度から2013年12月時点での空室減少が、13,600㎡(4,114坪)から見ても、かなりの比重を占めていることがわかる。業種としては昨年まで大きく比重を占めていたコールセンターの動きが、一部館内増床の動きはあるものの、進出等の動きは鈍化している。他業種を見ても目立った業種はなく景気回復基調にともなう館内増床が増加したように思われる。 2013年度春に竣工した札幌大通西4ビル(4,106㎡〈1,242坪〉)を見ると北海道血液センター大通献血ルームが入居したように立地を優先したテナントが今後も入居していくと予想される。2014年のテナント動向は4月での消費税増税後の実体経済次第である。2013年度後半の駆け込み需要の反動もあり、春以降は様子見状態に陥り、場合によっては物販系のテナントは売上低迷による撤退・縮小の可能性もあり、予断を許さない。 【札幌中心部の不動産取引】 2013年度は札幌中心部ビジネス地区での大型の不動産取引が見られた。3月にジャパンエクセレント投資法人が、北区北7条西1丁目地下3階地上13階建延べ床面積23,644㎡(7,152坪)SE山京ビルを取得した。 6月にはSTV興発㈱が、北1条西3丁目の札幌東京海上日動ビル(9,868㎡〈2,985坪〉地下2階地上9階建)を取得、その他㈱桂和商事が中央区北1条西3丁目味の時計台ビル・大通西3丁目みずほ銀行信託ビルを取得し、数年後に建て替えを計画している。 札幌パナソニックビルも売却にて話が進んでおり、その他オフィスビルでも売却の方向で検討している物件もある。今後も不動産投資信託(REIT)を中心として不動産取引は堅調に推移していくであろう。 | |||

| |||

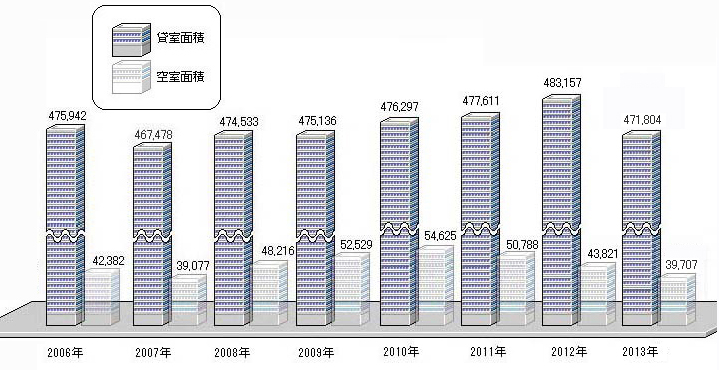

| 札幌中心部オフィス 貸室面積と空室面積の推移 | 2013年12月 | ||

|

2013年12月現在の空室面積は131,263㎡(39,707坪)。2012年度は144,863㎡(43,821坪)と、13,600㎡(4,114坪)の減少となり予想通りの数値である。 一番の起因は、調査対象主要オフィスビルが、385棟から376棟と9棟対象から外れたことにより、貸室面積が37,521㎡(11,350坪)減少したことがあげられる。これは建て替え計画等により募集停止したためである。昨年同様新規供給量は4,106㎡(1,242坪)と抑制されており、全体の供給量は大幅に減少。比例して空室面積は減少する。ゆえにいまだ景気回復による改善だとは言い切れない状態である。 2006年から2007年前半にかけては、景気回復基調に向かうという予想のもと、供給量と需要とのバランスがとれた安定期、2007年後半に予想だにしないサブプライム問題で、世界同時株安により暗雲が立ち込め、2008年度リーマンショック等の金融危機が発生、需要と供給のバランスが崩れた不安定期に突入した。その影響を受け計画していた新築も計画見直しにより2009年度は新規供給がゼロ。だがそれにもかかわらず需要が枯渇し空室は増大した。2010年度は需要を喚起させるため、賃料の値下げ傾向が鮮明に顕在化した。その影響により逆に移転需要が見られ、空室面積だけでみれば、需要停滞改善への光が見え始め、2011年度以後もその傾向は継続されている。 貸室面積は2013年度1,559,690㎡(471,806坪)、2012年度1,597,211㎡(483,156坪)と比べると37,521㎡(11,350坪)の減少、2007年以後貸室面積が減少したことはなく特異な現象である。供給量が減少されている以上、おのずと空室は減少し、その傾向は2014年度前半までは間違いなく継続されるのであろう。 | |||

単位=坪(3.3㎡)

| |||

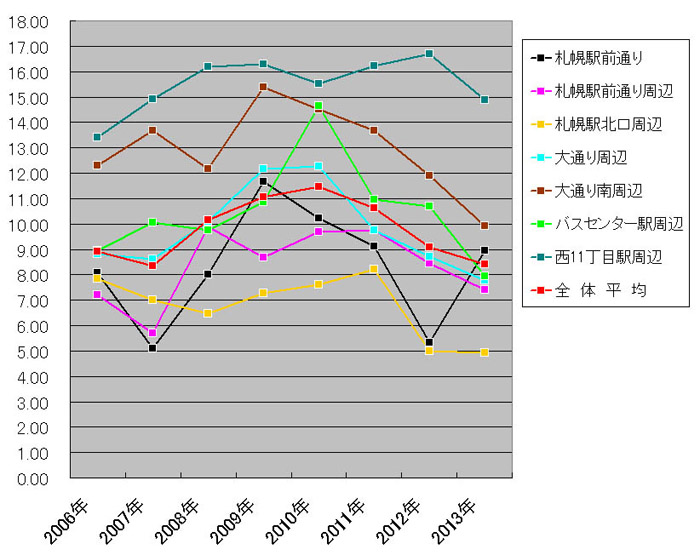

札幌中心部オフィス 地区別空室率の推移 |

|||

|

2013年12月現在、全体平均で8.42%の空室率となった。過去8年間において一番減少した2007年度、8.36%の時期と同等の数字に戻った。 2008年度から2010年度までは、金融危機に伴う景気後退のあおりを受け冬の時代に突入、ようやく2011年度に10.63%と歯止めがかかり2012年度は9.07%、その流れに乗り2013年度は8.42%と回復した。その要因は、新築棟数が2007年以後、年平均2棟と抑制され、新規供給量の少なさがあげられるが、さらに2013年度は調査対象オフィスビルが、建て替え計画等により9棟減少したため、供給量が減少したことである。 2014年度は、仮)札幌三井JPビルディング25,233㎡(7,633坪)が8月に竣工する。それまでは空室率は平穏に推移するが、竣工後は一転して9%を超える方向にて推移していくと予想される。 札幌駅前通り地区は2013年度において、8.95%と3.61%上昇。札幌駅前通り周辺地区は、7.42%と1.04%減少した。 2012年度は、2011年度にオープンした札幌駅前地下歩行空間の効果により、大幅に減少したが、予想に反し札幌ビジネス地区の中で唯一空室率が上昇した。その要因は、大手大型ビルでの大型面積を使用していたユーザーが移転したことがあげられる。 2007年度は、前年に竣工した日本生命札幌ビルを中心とした新築ビルが牽引力となり、景気回復基調と連動して大幅に減少した。2008年度は予想だにしなかったリーマンショックに端を発した金融危機が起こり、空室率が大幅に増加、2009年度・2010年度も増加傾向に歯止めはかからなかった。ようやく2011年度から供給量の抑制と札幌駅前地下歩行空間の効果により、空室率の減少の方向に向かった。2013年度、前述したように大型移転は一過性の減少ではあるが、2014年度は、仮)札幌三井JPビルディングが竣工する。移転予定のテナントも同地区からの移転が予想され、2014年度12月末時点では、2010年度の水準に逆戻りするのではと予想される。 札幌駅北口周辺地区は、空室率4.83%と相変わらずの札幌中心部ビジネス地区優等生振りを発揮している。 2011年度だけ8.21%と増加したが、主なテナントの業種であるIT関連企業の景気後退による業務不振が主な要因であったが、それに変わるコールセンターの増床などがカバーし、2012年度には札幌北ビル貸室面積18,380㎡(5,560坪)の大型供給があったにもかかわらず、需要を吸収し2013年度は、5%を切る安定した数値にて推移している。しかし2014年度は、大手IT企業の移転・縮小も噂されており、コールセンターの動きも鈍化しているため、空室率が上昇に向かう可能性が高い。 他(大通周辺地区、大通南周辺地区、バスセンター駅周辺地区、西11丁目周辺地区)地区はすべての地区にて減少した。 2013年度平均をとると10.13%、2012年度は11.99%と、1.86%減少し着実に改善されている。大通周辺・大通南周辺地区は、地下歩行空間の効果がいまだ継続されており、今後も下落傾向にて推移するであろう。バスセンター駅周辺地区は、過去10%前後の空室率にて推移していたが、2013年度は2.75%の減少。札幌駅前通り地区からの大型移転が寄与したためだが、今後は、小型の移転が多い地区であり、横ばい状態にて平穏に推移していくであろう。 西11丁目駅周辺地区では、2013年度14.87%と2007年度以来久々に15%を切った。昨年予想したとおり、他地区の改善により、その恩恵を受けるのではと思われたが、正にその通りの結果となった。今後も大幅に減少する要素はないが、堅調には推移していくであろう。 | |||

(%)

単位=%

| |||

| |||

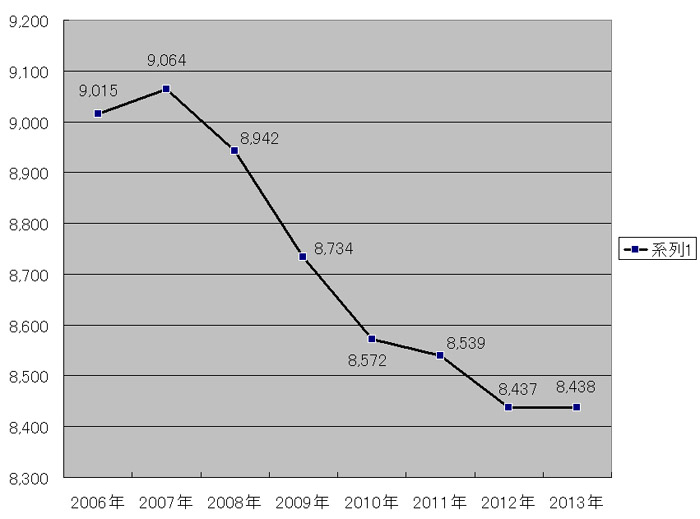

| 札幌中心部オフィス 募集賃料の推移 | 2013年12月 | ||

|

2013年度の平均賃料は、8,438円と昨年同様の数値にて終了した。貸室面積の供給量が、1,559,690㎡(471,806坪)、2012年度が1,597,211㎡(483,156坪)と、37,521㎡(11,350坪)減少し供給量が抑制されたが、通常であれば供給量が減ると、賃料は上昇に転じるはずが、そこまでには至っていない。これは今だ空室率の改善を優先させる柔軟な価格対応を行っている現れであろう。ただ既存ビルのオーナーも昨年同様、空室率の改善が図られたため、今後は賃料の見直しを図り、賃料は右肩上がりに転じていくであろう。 新築物件の竣工の動きをみると、2007年度・2008年度の各3棟から、下降線をたどり、2009年度は金融危機のあおりを受け竣工が1棟もなく、2010年度に北洋大通りセンタービルが竣工し、2011年度は日通札幌ビル、2012年度は札幌北ビルが竣工、2013年度は札幌大通西4ビルと、各1棟の竣工でありその棟数では、既存ビルの賃料下落分をカバーできないことがうかがえる。しかし2014年度は仮)三井JPビルディングが竣工する。賃料設定も、3.3㎡20,000円以上の設定が予想され、既存ビルでの賃料上昇の見直しと相まって、押し上げ要因にはなるであろう。 | |||

単位=円/坪(3.3㎡)当たり

| |||

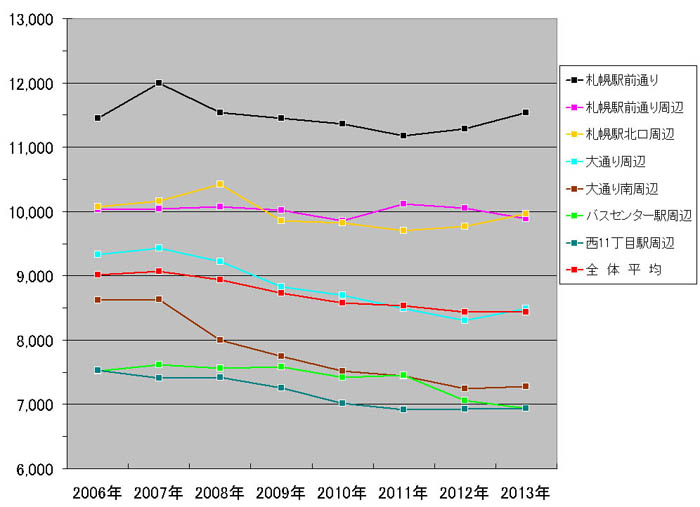

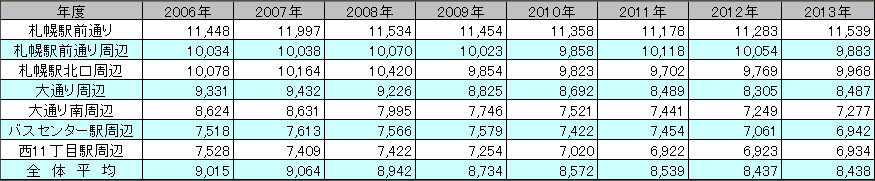

札幌中心部オフィス 地区別賃料の推移 |

|||

|

札幌駅前通り地区・札幌駅前通り周辺地区の2013年度における平均賃料は、駅前通りが256円の上昇、唯一の新築ビル、札幌大通西4ビルが竣工したための上昇であるが、周辺地区は逆に171円下落した。 これは、地区別空室率でも説明した通り、1.04%空室率が減少したことでもわかるように、空室率の改善を優先させる柔軟な価格対応を行ったことによるが、築年数の浅い物件及び大型物件の多い地区であり、安易に募集賃料の変更もできないため、今後は大幅な増減はない。また地下歩行空間に直結しているビルは入居率が改善されているため、募集賃料は上昇し、仮)札幌三井JPビルディングが8月に竣工後は、さらに上昇していくことになる。 札幌駅北口周辺地区は、IT関連企業、コールセンターのニーズを満たす比較的築年数の新しいビルが多いことから、2008年度までは、平均賃料10,000円台と堅調に推移していたが、2009年度以降は2008年度の金融不安による景気後退により、坪10,000円を切る状態が続いている。ようやく2013年度は坪199円上昇した。唯一5%を切る空室率であり、空室率の改善が要因であるが、今後大型移転がない限り、2014年度は坪10,000円の大台にのり、右肩上がりにて推移していくであろう。 その他の地区(大通周辺地区、大通南周辺地区、バスセンター前周辺地区、西11丁目周辺地区)は、今後も新築の竣工予定はなく、上昇する要因はないが、空室率の改善が見られ、供給量が安定しているため、値下げ傾向にも歯止めがかかり、微増ながら上昇していくと思われる。 | |||

単位=円/坪(3.3㎡)当たり

| |||

| |||

|

| |||

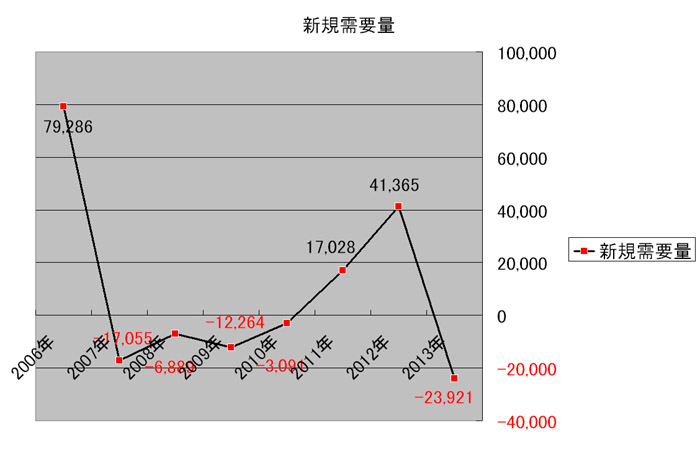

| 札幌中心部オフィス 新規需要量 | 2013年12月 | ||

単位=㎡

| |||

|

例年説明していることであるが、新規需要量としては貸室面積(供給面積)に対し、どれだけのテナント需要量があったかの増減での数値であるが、様々な理由により変化する。マイナスの数値であれば縮小移転、撤退、倒産による景気後退の影響が明確に表れる。プラスの数値であれば進出、増床、拡大移転などの動きがあったことがうかがえる。 2013年度を見ると新規需要量がマイナス23,921㎡(7,236坪)に転じた。 新築物件供給量が、札幌大通西4ビルの4,106㎡(1,242坪)と少ないのにもかかわらず、新規需要量が大幅に減少した。昨年は、景気回復基調にはまだ至っていない状態ながら、奇異に感じられつつも41,365㎡(12,513坪)の増加で終了。コールセンターの増床が大きく寄与したわけだが、2013年度はコールセンターの動きが鈍かったことがうかがえる。冒頭に記した、消費マインドの向上、政府の財政出動等による日本経済の景気回復基調の背景は、札幌ビジネス地区では、まだイメージだけで成果までには至っていない。 数年来の流れを見ると、2006年度は景気回復基調にのり、日本生命札幌ビル、8・3スクウェア北ビルを中心とした新築ビルによる大型供給が需要量を喚起した勃興期、2007年度はその反動にてマイナスに転じ、2008年度はORE札幌ビル10,013㎡(3,029坪)、野村不動産札幌ビル6,555㎡(1,983坪)の供給、2006年度同様に需要を喚起するのではと思われたが、金融危機での景気後退により、供給を吸収しきれず、企業の撤退、縮小移転、倒産などの動きにより2010年度までの3年間は冬の時代に落ちた。 2011年度にようやく冬の時代を抜け出し、17,028㎡(5,151坪)、2012年度も、41,365㎡(12,513坪)とプラスに転じた。2013年度もその傾向は継続されると思われたが、実際には水面下にて企業の縮小、移転、撤退などのマイナスの動きがあったことがうかがえる。2014年度はその反動によるバネが、また2013年度に打った経済対策の効果に反応し、需要量増になることを期待したいと思う。 | |||

|

※ 2014年3月26日 「2014年度札幌中心部オフィス市況」の発表にあたり、 プレスリリースを発信いたしました。 →リリースページ | |||

|

| |||

|

※ 「2014年度札幌中心部オフィス市況」をダウンロードしていただけます。 右クリックして保存してください。 →PDFダウンロード(790Kb) | |||