相場表

札幌中心部オフィスの市況及び相場 2015年3月

|

【空室率は大幅に減少】 2014年12月末時点の札幌ビジネスオフィス市況は空室面積105,398㎡(31,883坪)と前年同月の空室率8.42%から2.42%の大幅な減少になり、空室率6%と大幅に改善された。注目の的であった札幌三井JPビルディング(貸室面積25,420㎡(7,689坪)、札幌ビジネス地区の貸室面積の1.6%に該当する大型供給がされたこともあり、その二次空室の影響により1%前後増加する可能性もあると懸念されたが見事に外れたことになる。また4月以降、消費税率引き上げに伴う影響もさほど反動は無かったように思われる。 その好調の要因は何か、北海道内企業の状況を見ると円安の影響による電力や各種資材の高騰や人手不足、消費税増税の影響などの懸念材料により地場企業が空室率改善に寄与したとは到底思えない。やはり足踏み状態に陥るのではと思われたコールセンターを中心にしたアウトソーシング企業の増床・集約が好調の要因であった。またIT企業、アプリ系ゲームソフト会社がリーマンショック以降の数年は採用を控え人手不足気味のため、優秀な人材確保のため積極的な移転が見られた。 郊外からの自社物件からの大手薬品メーカーの移転も見られ、上場会社が積極的な動きをしたことが好調の要因と思われる。 2015年1月に竣工する明治安田生命札幌大通ビルも引き合い状況を見ると高稼働での竣工が見込まれており、上場会社を中心とした景気回復基調により今後も緩やかに空室は減少していくであろう。 【テナント選択の傾向】 例年同様ビル選択のニーズは変わりがない。耐震構造はもちろんのこと、移転企業の中心を担うコールセンター、アウトソーシング企業、人材派遣会社、IT関連企業は優秀な人材確保のため、より立地を重視し、札幌駅前地下歩行空間に直結した物件を望む傾向はより強まっている。 2014年8月に竣工した札幌三井JPビルディングの状況を見ても満室稼動であり、自動調光システム、高性能Low-Eペアガラス、屋上緑化等の多角的な環境対応、省エネ対応へのテナントの満足度が伺える。 2015年1月に竣工する明治安田生命札幌大通ビルにおいても照明システム、空調システム、省エネ構造とコスト削減を実現する最先端技術を用いており、今後もテナント選択のニーズは立地、環境対応、省エネ対応に対し、より関心が高まっていくであろう。 【札幌ビジネス地区のテナントの動向】 札幌ビジネス地区の動向を見ると、昨年は立ち退き絡みの移転が目立った年であったが、今年度は積極的な理由での拡張移転、館内増床が見られた。特にその象徴である札幌三井JPビルディングが8月にほぼ満室稼動にて竣工した。申し分のない一流どころのテナントが揃う。敷設された商業施設「赤れんがテラス」もオープンし活況を呈し、地下歩行空間から人の流れを取り込み、賑わいを取り戻した感がある。 2013年に竣工した札幌大通西4ビルを見ても、大手通信メーカーの集約移転により、一気に入居率が高まった事例を見ても着実に改善されている。近隣ビルである札幌大同生命ビル(貸室面積8,110㎡、2,671.5坪)の建替計画が公表された。その内の約6,612㎡(2,000坪)前後が札幌ビジネス地区へ移転すると予想される。札幌三井JPビルディングへの移転により二次空室を抱えた既存ビルへの移転が予想され、前述した積極的移転と相まって懸念材料であった消費税増税後の影響もさほど見られず、今後も緩やかながら順調に改善されていくであろう。 【札幌中心部の再開発】 札幌三井JPビルディングが竣工し、近々2015年1月に明治安田生命札幌大通ビルが竣工する。その後2015年内の竣工物件はなく、小休止状態に入る。その間に既存ビルオーナーはテナントの取り込みを図っていくことが予想される。 ただ、今後2016年からは札幌中心部の大型の再開発が始まる。 南2条西3丁目の札幌信用金庫本店ビルと札幌ゼロゲート(仮称)との2棟からなる共同ビルが2016年の竣工を目指し着工。 北2西3に立地していた越山ビル、フコク生命駅前通ビル、札幌ビルディングの計3棟は複合ビルとして2017年竣工予定にて建て替えを着工した。 札幌創世1.1.1区北1西1地区も地上28階地下5階建、高機能ホール、放送局、最先端オフィスを骨格とした札幌の新しい知的空間の街づくりとして平成2017年内の完成を目処に2015年に着工する。 その他、札幌駅北口周辺地区に立地する北8西1地区再開発事業も共同住宅、医療、福祉、商業施設を用途として着工を控えている。また札幌大同生命ビルも計画されており、その間においては平穏な時期が続き2015年は雌伏の年と言えるであろう。 | |||

| |||

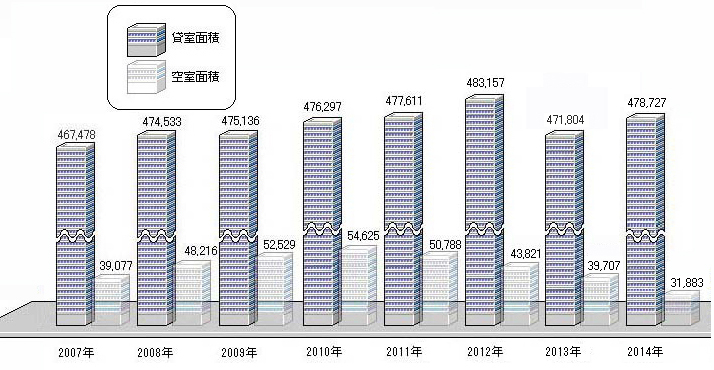

| 札幌中心部オフィス 貸室面積と空室面積の推移 | 2014年12月 | ||

|

2014年12月現在の空室面積は105,398㎡(31,883坪)、2013年度は131,263㎡(39,707坪)と25,865㎡(7,824坪)の減少となり、予想をはるかに超えた減少幅である。一番の要因は札幌三井JPビルディングの貸室面積25,418㎡(7,689坪)の満室稼動であろう。既存物件オーナーも札幌三井JPビルディングの影響を受けることは周知の事実であったため、早めの誘致活動を行ったことにより最小限に抑えられたのではないであろうか。また、新規供給量が札幌三井JPビルディングの一棟だけと抑制されていること、それから、景気回復基調は上向き傾向と捉えた上場企業の拡大移転、増床、集約の動きがある。 今後も空室は減少の方向へ向かうことが予想される。 2007年前半までは景気が上向きに向かっており供給量と需要とのバランスがとれた安定期、2007年後半に予想だにしないサブプライム問題で2008年リーマンショック等の金融危機が発生、需要と供給のバランスが崩れ不安定期に突入した。その影響を受けて2009年度は新規供給がゼロにも関わらず需要が枯渇し空室は増大した。2010年度はデフレ傾向がより鮮明に顕在化した。そのためオフィス市況もデフレの影響でリストラ移転が見られ、空室面積だけで見れば反対に需要停滞改善への光が見え始めた。 2011年度以後もその傾向は継続されている。貸室面積は2012年度から2013年度にかけて37,521㎡(11,350坪)の減少。供給量が減少しているため自ずと空室は減少。2014年度も供給貸室面積は1,582,566㎡(478,727坪)と2011年度並に戻したが、空室面積は105,398㎡(31,883坪)と2013年度の131,263㎡(39,707坪)から25,865㎡(7,824坪)と大幅な減少。供給量と需要量のバランスを見ると久々に需要量が勢いをつけた年であった。 2015年度もその傾向は継続されるであろう。 | |||

単位=坪(3.3㎡)

| |||

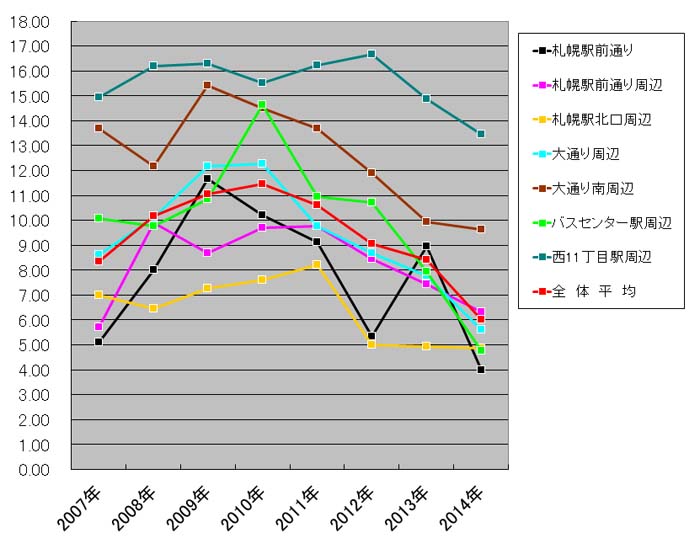

札幌中心部オフィス 地区別空室率の推移 |

|||

|

2014年12月現在、全体平均で6%の空室率となった。過去8年間最大の下げ幅である。予想以上に札幌ビジネス地区の好調さが伺える。2008年度から2010年度までは金融危機に伴う景気後退のあおりを受け冬の時代に突入。ようやく2011年度に10.63%と歯止めがかかり2012年度は9.07%、2012年度が分岐点となり着実に改善され2014年度が6%と完全に回復した。その要因は新築棟数が年1棟から2棟と抑制され新規供給量が少ないこと、建て替え計画による供給量の減少が挙げられるが、その他、上場会社を中心として積極的移転や増床も見受けられ、景気の好転の兆しがあると判断した企業が増えてきたことも要因ではなかろうか。 札幌駅前通り地区は2014年度において空室率が4%と4.95%の減少により、面積で言えば10,512㎡(3,180坪)の大幅な減少となる。札幌駅前通り周辺地区は6.3%と1.11%の減少により、面積で言えば5,180㎡(1,567坪)の減少。両地区合わせて15,692㎡(4,747坪)の需要を吸収したことになる。2008年度は予想だにしなかったリーマンショックに端を発した金融危機が起こり、空室率が大幅に増加。2010年度まで増加傾向に歯止めはかからなかった。ようやく2011年度から、供給量の抑制と札幌駅前地下歩行空間の効果により空室率は減少の方向に向かった。2013年度は大手ビルで大型面積を使用していたテナントが移転したため一過性ではあるが上昇したが、2014年度は前述した上場会社、コールセンターの積極的移転及び増床に一番恩恵を受けた地区と言えるであろう。札幌三井JPビルディングも満室稼動しそれにより二次空室も懸念されたが、タイミングよく札幌大同生命ビルの建て替えも計画されており、移転予定のテナントは同地区に移転すると思われるため、ある程度二次空室の吸収が図られ、同地区は今後も心配する要素はないと思われる。 札幌駅北口周辺地区は空室率4.87%と相変わらず札幌中心部ビジネス地区の優等生ぶりを2014年度も発揮している。2011年度だけ8.2%と増加したが、主なテナントの業種であるIT関連企業の景気後退による業務不振が主な要因であった。しかし、それに代わるコールセンターの増床等がカバーし、2012年度には札幌北ビル貸室面積18,380㎡(5,560坪)の大型供給も需要を吸収し、2013年度は5%を切る安定した数値を示した。2014年度においても大手IT企業の他地区への移転は予想通りあったが、鈍化していると思われたコールセンターの動きが予想に反し、増床等により吸収した。今後も優等生ぶりは継続されるであろう。 他地区(大通周辺地区、大通南周辺地区、バスセンター駅周辺地区、西11丁目周辺地区)はすべての地区にて昨年同様減少した。 2014年度の各地区の平均をとると9%、2013年度は10.13%と1.13%減少し、毎年1%前後の空室率が着実に改善されている。特に2014年度はバスセンター駅周辺地区が3.19%も下落。それは、生保系大型ビルが売却により募集止めに近い形にて空室が無くなったこと、契約件数が増え着実に小型の移転を吸収したことが挙げられる。 大通周辺・大通南周辺地区はいまだに地下歩行空間の効果の恩恵を受けており、今後も下落傾向にて推移していくであろう。 西11丁目駅周辺地区は13.44%と1.43%下落。この地区は弁護士事務所等の個人事務所が多いことが特徴であり、大きな変動がある業種ではないため今後も大幅に減少する要素は無いが、堅調に推移していくであろう。 | |||

(%)

単位=%

| |||

| |||

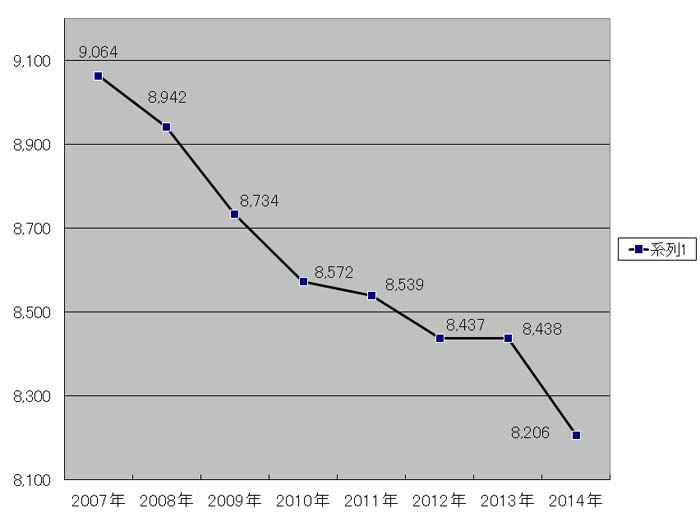

| 札幌中心部オフィス 募集賃料の推移 | 2014年12月 | ||

|

2014年度の平均賃料は8,206円と2013年度の8,438円から232円の下落にて終了した。2014年度前半は札幌三井JPビルディングの竣工に備え、二次空室の影響を抑えるため柔軟な価格対応を行った結果だと思われる。ただ、後半は札幌三井JPビルディングが満室稼動にて竣工し最小限の影響に収まったため、空室率が6%に下落した年と連動した賃料の見直しにより右肩上がりに転じている。今後も下がる要素はなくなり着実に上昇していくであろう。 新築物件の竣工の動きをみると、2007年度、2008年度の各3棟から下降線をたどり、2009年度は金融危機のあおりを受け竣工が0棟、2010年度に北洋大通センタービル、2011年度から日通札幌ビル、札幌北ビル、札幌大通西4ビル、2014年度に札幌三井JPビルディングが竣工。年1棟のペースにて供給されている。その棟数の供給では既存ビルの賃料下落分をカバーするまでには至っていなかったが、2014年度に入り新築物件の入居率が順調に推移し、需要が供給を上回り始めた。2015年度も明治安田生命札幌大通ビルが竣工する。誘致活動も順調と言われており、今後は新築物件が賃料を押し上げる牽引力となっていくであろう。 | |||

単位=円/坪(3.3㎡)当たり

| |||

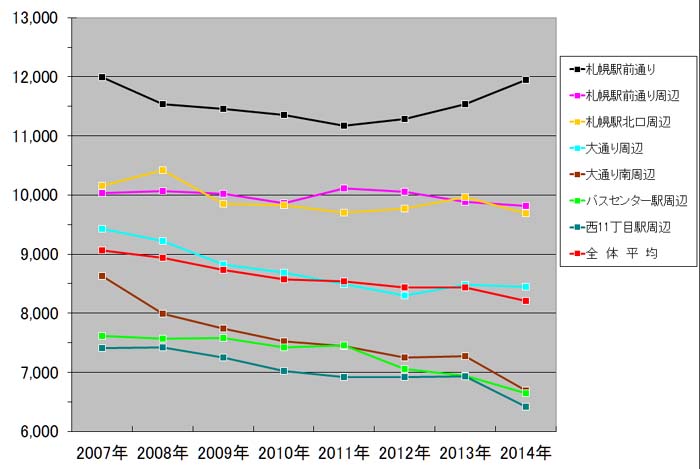

札幌中心部オフィス 地区別賃料の推移 |

|||

|

札幌駅前通り周辺地区の2014年度における募集賃料は11,539円から11,953円と414円の上昇。唯一の新築ビル札幌三井JPビルディングが竣工したことが要因であるが、それと比して札幌駅前通り周辺地区は昨年に続き64円下落した。これは札幌三井JPビルディング竣工による二次空室の影響を避けるため募集賃料を抑えたこと、また、昨年同様、空室等の改善を優先させる柔軟な価格対応を行ったことによる。だが、2012年から着実に空室率は減少し需要が供給を上回ってきたこと、また、地下歩行空間に直結しているビルはさらに入居率が改善されているため、2014年後半には一部オーナーは賃料の見直しを図っており、今後は着実に上昇していくことになる。 札幌駅北口周辺地区は、IT関連企業、コールセンターのニーズを満たす比較的築年数の新しいビルが多いことから、2008年度までは募集賃料10,000円台と堅調に推移していたが、2009年度以降は金融不安による景気後退により坪10,000円を切る状態が続いていた。2012年度からは空室率の改善により緩やかながら上昇に転じていたが、2014年度は予想に反し281円下落した。その要因は大型のテナント移転が一部見られたため、大手ビルのオーナーがテナント誘致を優先させるため募集賃料を値下げしたことが挙げられる。ただ、すでに2014年度内に空きも解消されており一過性の現象に過ぎない。2015年度はオーナー側も賃料値上げへの見直しを図ると思われ、今後は右肩上がりにて推移していくであろう。 その他の地区(大通り周辺地区、大通り南周辺地区、バスセンター駅周辺地区、西11丁目駅周辺地区)は今後も新築の竣工予定は無く上昇する要因は無い。 また、まだ空室率の改善を優先させる柔軟な対応をせざるを得ない段階ではあるが、着実に空室率の改善が見られるため、下落傾向には歯止めがかかるであろう。 | |||

単位=円/坪(3.3㎡)当たり

| |||

| |||

|

| |||

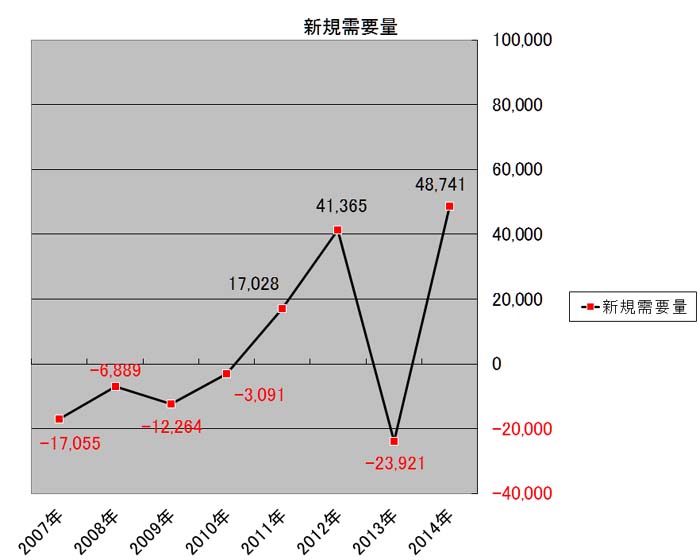

| 札幌中心部オフィス 新規需要量 | 2014年12月 | ||

単位=㎡

| |||

|

例年説明していることであるが、新規需要量とは貸室面積(供給面積)に対し、どれだけのテナント需要量があったかの増減の数値であるが、様々な要因により変化する。マイナスの数値であれば縮小、移転、撤退、倒産による景気後退の影響が明確に表れる。プラスの数値であれば進出、増床、拡大移転などの動きがあったことが伺える。 2014年度を見ると、新規需要量が48,741㎡(14,744坪)と大幅に増えた。新築物件供給量が札幌三井JPビルディングの25,418㎡(7,689坪)の1棟とは言え大型供給であったにも関わらず、新規需要量が貸室面積の供給に対して大きく上回りつつある。数年来の流れを見ると2007年度は2006年度までの大型供給の反動によりマイナスに転じ、2008年度以降は金融危機での景気後退による企業の撤退、縮小移転、倒産などの動き、また、日本生命札幌ビル、8・3スクエアビルを中心とした大型ビルの竣工により、2010年度までの3年間は供給量が上回った。2011年度にようやく冬の時代を抜け出し、新規需要が17,028㎡(5,151坪)、2012年度も41,365㎡(12,513坪)とプラスに転じた。しかし2013年度はその反動により大型需要が小休止状態に陥りマイナスに転じた。だが2013年度においての消費マインドの向上、政府の財政出動等による日本経済の景気回復基調の背景が札幌ビジネス地区にも影響を与えだし、2013年度の反動もあり2014年度は需要量増に繋がった。2015年度もその傾向は続き、安定した新規需要が継続されていくであろう。 | |||

|

※ 2015年3月26日 「2015年度札幌中心部オフィス市況」の発表にあたり、 プレスリリースを発信いたしました。 →リリースページ | |||

|

| |||

|

※ 「2015年度札幌中心部オフィス市況」をダウンロードしていただけます。 右クリックして保存してください。 →PDFダウンロード(770Kb) | |||