相場表

札幌中心部オフィスの市況及び相場 2025年3月

|

【移転需要は活発も新築ビル竣工ラッシュにより空室率が上昇】 2024年12月末時点の札幌ビジネスオフィス市況は空室面積59,025㎡(17,855坪)と前年同月の空室率2.88%から0.82%増加し3.7%となりました。 新規供給は、 2024年2月竣工の「N2Fujii」貸室面積603.9㎡(182.68坪)、 3月竣工の「N北3条ビル」貸室面積792.69㎡(239.79坪)、 4月竣工の「Noblesse SAPPORO」貸室面積1,332.36㎡(403.04坪)、 5月竣工の「創成クロス」貸室面積9,996.74㎡(3,024.02坪)、 5月竣工の「大通イースト南1条ビル」貸室面積3,735.86㎡(1,130.1坪) 8月竣工の「北海道新聞社ビル」貸室面積1,123.97㎡(340坪) 8月竣工の「S-BUILDING札幌大通Ⅱ」貸室面積1,957.32㎡(592.09坪) 9月竣工の「CONNECT SAPPORO」貸室面積9,400.71㎡(2,843.72坪) 9月竣工の「エナスクエア大通ビル」貸室面積3,705.78㎡(1,121坪) の9棟です。 12月現在、満床は2棟のみで、募集賃料が20,000円/坪を超えて高止まりしているためいずれのビルもかなりの空室を抱えています。 9棟合計では32,649.34㎡(9876.44坪)の新規供給がありましたが、市内中心部全体の調査対象貸室面積は2019年の水準から微増に止まっており、空室率は昨年に続き増していますが、需要の衰えは無く、値ごろ感のある物件は依然として供給不足の状態が継続しています。 需要の増加要因としては、札幌市の「大札新」、スタートアップ支援などの誘致施策によりIT/BPO関連企業の増床が続いているほか、観光・インバウンド関連、北海道・札幌市の「金融・資産運用特区」、北海道の「国家戦略特別区域」に指定されたことによる道外からの移転、出先の新設等が挙げられます。2024年中にはラピダス関連、石狩のデータセンター拡張などの影響はまだ顕著には見られません。 2025年には貸室面積1,000坪を超える大型ビルが5棟竣工を予定していますが、大きな減床予定が無いため、実質的な新規供給増となる見込みです。 これらの新築ビルの募集賃料はいずれも21,000円/坪~27,000円/坪と高価格となっています。 2024年末現在の空室率上昇の原因は賃料の地区相場を大きく超える大型新築ビルの未稼働が主因ですが、賃料上昇傾向の継続見込みから、抑制する動きは見られず、空室率上昇の現況から、新築ビルではフリーレント(賃料、共益費等の無料期間)が主流となりテナント獲得の融通策を図るとともに、定期借家契約の動きも見られます。2025年~2026年の新築増床に向けて、この傾向は今後も継続していくと考えられます。 【2025年以降竣工予定のオフィス床を含む新築ビル】 〔札幌駅前通り地区〕 2025年9月予定「ヒューリックスクエア札幌(Ⅱ期)」20F/B1 延床面積22,350.54㎡(6,761.05坪) 貸室面積7,455.36㎡(2,255.25坪) 2026年4月予定「THE VILLAGE SAPPORO」13F/B1 延床面積12,293.20㎡(3,718.7坪) 貸室面積7,988.88㎡(2,416.64坪) 2027年1月予定「札幌ダイビル」19F/B2 延床面積41,999.93㎡(12,705坪) 貸室面積15,155.98㎡(4,584.69坪) 〔札幌駅前通り周辺地区〕 2026年6月予定「アーバンネット札幌リンクタワー」26F/B2 延床面積60,908.0㎡(18,424.7坪) 貸室面積23,914.64㎡(7,234.19坪) 〔札幌駅北口地区〕 2025年9月予定「MipLa札幌駅前」11F 延床面積7,421.54㎡(2,245.02坪) 貸室面積5,326.77㎡(1,611.35坪) 〔大通り周辺地区〕 2025年2月予定「サザンクロス札幌」11F/B1 延床面積6,541.05㎡(1,978.67坪) 貸室面積4,089.68㎡(1,237.13坪) 2025年3月予定「札幌4丁目プレイス」13F/B2 延床面積18,938.81㎡(5,729坪) 貸室面積11,935.68㎡(3,610.55坪) 〔統計エリア外:中島公園地区〕 2025年6月予定「ライラックスクエア」14F 延床面積52,776.88㎡(15,965.03坪) 貸室面積14,698.19㎡(4,446.21坪) 【札幌ビジネス地区のテナントの動向】 一昨年来の再開発・建替えによる中心部から近接周辺への移転から中心部への回帰も周辺地区の空室率を上昇させましたが、札幌駅前通り地区、札幌駅北口地区の賃料は上昇幅が大きく、比較的賃料の低い駅前通り周辺地区、バスセンター前駅周辺地区、西11丁目駅周辺地区の需要は中小オフィスを中心に引き続き堅調に推移しています。 2024年中には9棟の大型ビルが竣工しましたが、一部高価格帯の空室が目立つものの、貸室全体の供給は2022年の多くの大規模再開発着手前の2021年の水準まで回復しておらず、再開発が途上であるため、需給のひっ迫した状況が続いています。 さらに、北海道は経産省の地域未来投資促進法による税制・金融支援、本社機能移転補助金(賃貸料補填)、地方拠点強化税制の活用による企業誘致を進めており、札幌市もスタートアップ立地促進補助金、IT・コンテンツ・バイオ立地促進補助金、本社機能移転補助金等により規模の大小を問わず誘致を強化しており、首都圏からの移転・進出も増加傾向が続いています。 【札幌中心部オフィスビルや複合商業施設は新築・建替えは計画見直しも】 2018年の札幌都心の建物容積率の緩和や、市内中心部の賃貸用オフィス不足の状況を踏まえ創設されたオフィスビル建設促進補助制度による新規供給の促進、老朽化ビルの建替え等は計画が進んでいますが、札幌オリンピック・パラリンピックの招致断念、新幹線開通の遅れに加え、建築費の高騰、人手不足などにより、2028年~2030年までの竣工を目指していた大規模再開発計画は見直しを迫られているところも出てきました。 札幌駅前通り、駅前通り周辺地区に計画されている、「(仮称)北5西1・西2地区第一種市街地再開発事業」「(仮称)札幌駅南口北4西3地区第一種市街地再開発事業」「(仮称)北海道ビルヂング建て替え計画」においては、再開発コストの上昇、入居企業の見通し再評価、土地活用計画の見直し、商業エリアの再設計、オフィス需要の変化(高規格化)、などの要因により、段階的実施、高層階の縮小や目的変更、商業エリアの拡張、土地利用計画の修正、規模の縮小、建設スケジュールの調整、設計変更などが検討されています。 このような状況下においても、10年来の慢性的なオフィス床不足、道央圏の投資拡大、インバウンドの増加など、経済拡大の期待感から商業・観光需要とともにオフィス需要の減衰は考えにくく、再開発計画は全般的には急ピッチで進められています。 | |||||||

| |||||||

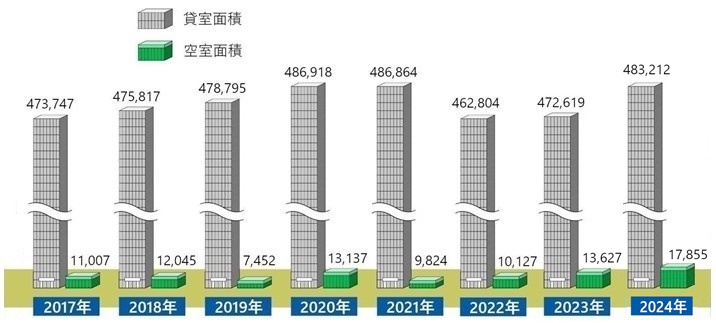

| 札幌中心部オフィス 貸室面積と空室面積の推移 | 2024年12月 | ||||||

|

2024年12月現在の空室面積は59,025㎡(17,855坪)、2023年は45,048㎡(13,627坪)であり13,977㎡(4,228坪)の増加でした。 今年は9月までに9棟の新規供給がありましたが高額物件の多くが空室を残したまま年末を迎えました。地区相場に近い募集賃料のビルでは、満床となっており、相場を大きく上回る賃料を嫌気しているものと思われます。 ここ数年来需要の高かった大型のコールセンターは減床に転じましたが、IT/BPO関連企業の新規開業や業務拡張に伴う増床需要は根強く、札幌中心部のオフィスは供給不足が継続しています。2026年に向けては、さらに大型ビルの竣工が予定されており、純然たる大規模増床となるため、空室率のさらなる上昇が見込まれますが、北海道、札幌市による金融特区関連の進出・誘致も続いており、中期経済見通しが好転すれば、募集賃料を下げずに初期費用を抑えるフリーレント(賃料部分の無料期間)の増加とともに空室率の改善が見込まれます。 | |||||||

単位=坪(3.3㎡)

| |||||||

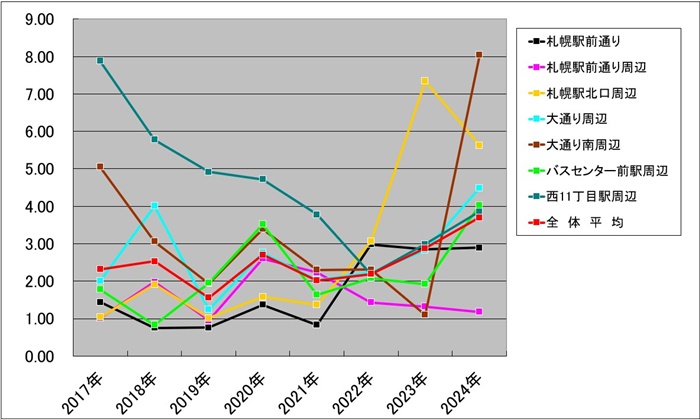

札幌中心部オフィス 地区別空室率の推移 |

|||||||

|

2024年12月現在、全体平均で3.70%の空室率となりました。 札幌駅前通り地区は、2024年空室率2.89%と2023年2.85%から0.04%とわずかに増加となりました。 中心部として最も需要の高い地区ですが、建替え、再開発により物件が不足しており、末尾付録に示すように1フロア200坪以上の大型既存ビルの空室率は低下しています。2025年9月には「ヒューリックスクエア札幌(Ⅱ期)」が竣工予定ですが、高稼働となるものと予想されます。 札幌駅前通り周辺地区は、2024年空室率1.18%と2023年1.32%から0.14%の減少となりました。この地区の再開発は進行中で2024年の新築はN北3条ビル1棟のみでしたが満床となっています。駅前通りに比べて値ごろ感のある物件が多いことから、最も空室率の低い地区となっており、需要の強い地区です。 札幌駅北口周辺地区は2024年空室率5.63%と2023年7.34%から1.71%の減少となりました。同地区は札幌駅への直結回廊や地下通路に隣接した新しいビルが多く、通信設備などの環境設備がハイスペックであり人気のある地区です。募集賃料が駅前通り地区の次に高額な地域ですが、強い需要があり今後も空室率の改善が見込まれます。 大通り周辺地区は、2024年空室率4.49%と2023年2.82%から1.67%の増加となりました。商業地区ですが、新築ビルの空室面積は0.5%程度にとどまり、増加原因としては、人件費高騰、人手不足などにより、閉鎖撤退の影響が色濃く出たものと思われます。2025年3月には南1条西4丁目の地区中心部にオフィス床3,000坪の大型供給があり、募集動向によっては供給不足解消に一役買うことが期待されます。一方、建築費高騰のおり、既存ビルの買収やM&Aの動きも活発化しており、第一三共(本社東京)が所有していたビルを藤井ビル(本社札幌)が取得、賃貸オフィスF-60(エフロクマル)に改装し満床となっています。 大通り南周辺地区は、2024年空室率8.04%と2023年1.10%から6.94%の極端な増加となりました。ただし、飲食店などの商業施設が多く、オフィスの総貸室面積が少ない地区であるため、新築2棟の空室約9,300㎡(約2,800坪)が空室率を約7%も押し上げ、さらに既存ビルにおいても集約による大型の移転案件が2件あり約4,800㎡(約1,450坪)の空室が出ており、実質的には新規参入などの出店や関連オフィスの需要が回復基調にあることを裏付ける数値となっています。 バスセンター前駅周辺地区は、2024年空室率4.03%と2023年1.92%から2.11%の増加となりました。増加理由としては、新築2棟「大通イースト南1条ビル」と「北海道新聞社ビル」の空室がこの地区の総貸室面積の2%近くに及ぶことに起因します。新築ビルは大型案件の話があるものの成約に時間がかかっており年末時点では低稼働となりました。また、高騰する賃料から、比較的値ごろ感のある地区への移転が進んだ結果となっています。新幹線新駅建設にともなう地下回廊の整備計画などを含む地区であり、テレビ塔周辺の創成川両岸における再開発が見込まれ、今後の増床予定もしばらくは計画が無いため、将来立地の確保のために賃料の低下は見込めず、空室率の改善に推移するものと思われます。 西11丁目駅周辺地区は、2024年空室率3.86%と2023年2.99%から0.87%の増加となりました。中心部へのアクセスがよく比較的賃料が低く中小オフィスの需要の高い地区ですが、中心部建替えによる一時退避の回帰が昨年に続き影響したものと思われます。 全般に新築ビルは、賃料高騰により成約までに時間がかかっている案件が散見されますが、春にかけて大型案件が出てくると予想され空室率が改善されることも考えられます。 | |||||||

(%)

単位=%

| |||||||

| |||||||

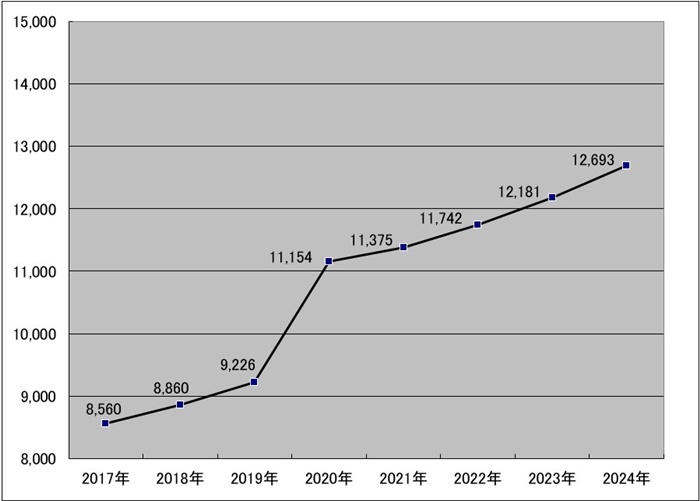

| 札幌中心部オフィス 募集賃料の推移 | 2024年12月 | ||||||

|

2020年から統計採用値をより実勢に合わせて把握するため、共益費込みの賃料に改訂してあります。 2024年の平均賃料は12,693円と2023年の12,181円から512円の上昇となり、昨年の上昇幅を上回りました。 2024年は、9棟の新規供給もありましたが、札幌中心部全体の貸室面積は依然として2020年の水準を下回っているため、慢性的なオフィス不足は解消されておらず、さらに今後の建築費の高騰が確実視されるため賃料の高止まりに影響しており、供給不足に加え、供給側優位の状況がより強く表われた結果、大幅な上昇傾向が続いています。 大型新築ビルの募集賃料は高水準で、募集賃料を押し上げる一番の要因ですが、高価格帯の新規物件以外では、景気の停滞、賃料の高騰、人手不足、あらゆる物価上昇局面にもかかわらず、商業系店舗進出の回復などによるオフィス需要増の動きが加速した面があります。 2024年においては、道央圏の巨額設備投資による新規進出の増加は顕著には見られませんが、IT/BPO関連、北海道及び札幌市の誘致政策による他県からの移転進出など、旺盛な需要があり全般的慢性的な供給不足は解消されておらず、札幌ビジネス地区全体の賃料相場は今後も高止まり傾向で推移するものと思われます。 | |||||||

単位=円/坪(3.3㎡)当たり

| |||||||

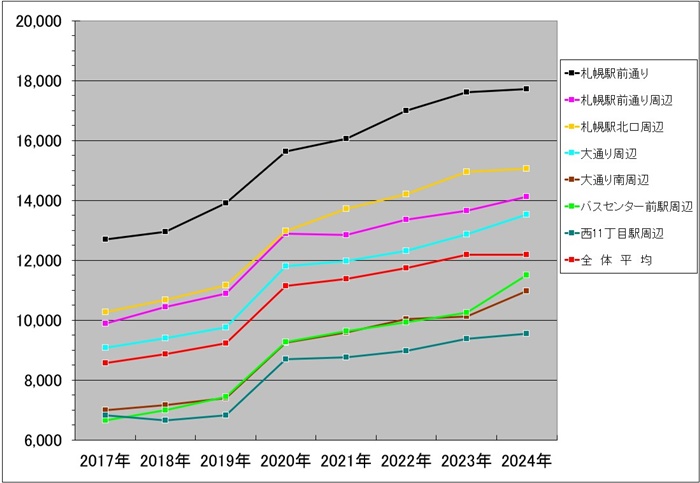

札幌中心部オフィス 地区別賃料の推移 |

|||||||

|

2020年から統計採用値をより実勢に合わせて把握するため、共益費込みの賃料に改訂してあります。 札幌駅前通り地区の2024年における募集賃料は17,720円で114円の上昇となりました。この地区は新規竣工も無く、物件不足のため、あまり動きのない年となりましたが、最も人気の高い地区であることから、2025年以降の大型新築ビルの高稼働が予想され、賃料は大幅に上昇すると予想されます。 札幌駅前通り周辺地区の2024年における募集賃料は14,132円で473円の大幅な上昇となりました。駅前通り地区からの移転需要が高く空室率も中心部では最低となっており、供給不足が継続していることが一番の要因であると思われます。 札幌駅北口周辺地区の募集賃料は15,050円で106円とわずかに値上がりしました。この地区は毎年ハイペースで賃料の上昇が続いており、新築ビルの賃料の影響が大きい地区となっています。地区相場を上回る「The Link Sapporo」は稼働が進まず、人気の高い地区であることから相場付近の価格帯の消化が進みました。この地区は北海道大学に近く、地下鉄南北線北12条駅からのアクセス、地下鉄東豊線札幌駅直結、JR札幌駅からも徒歩圏内で地下歩道が整備されており、比較的新しいハイテクビルが多く人気のある地区です。 大通り周辺地区、大通り南周辺地区、バスセンター前駅周辺地区、西11丁目駅周辺地区は、ビジネス地区の全般的な供給不足に加え、新築ビルの高騰する賃料の影響からいずれも大幅な上昇となりました。地区の賃料相場を大幅に上回る新築ビルでは成約率が低くなっており、比較的賃料上昇が小幅に抑えられた西11丁目駅周辺地区を除いて空室率も大幅に上昇しましたが、今後高騰する中心部のビルからの移転需要や、北海道ならびに札幌市の大型経済政策、首都圏からの移転、新規進出の増加などからオフィス需要は高まるものと考えられ、諸物価の高騰もあり、募集賃料は上昇傾向が続くものと思われます。 | |||||||

単位=円/坪(3.3㎡)当たり

| |||||||

| |||||||

|

| |||||||

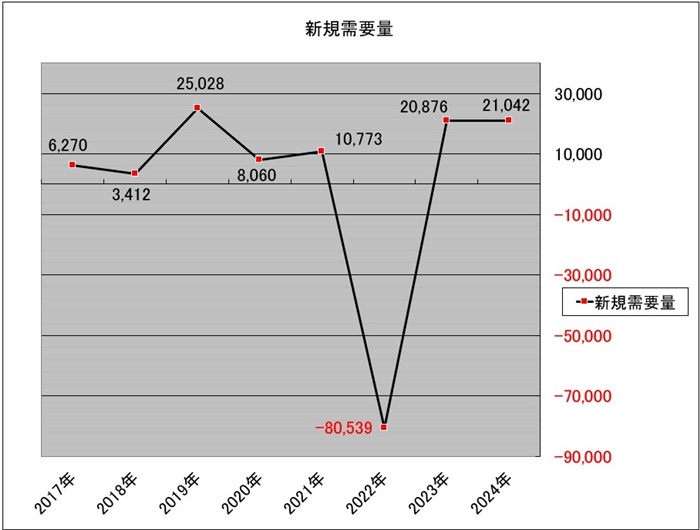

| 札幌中心部オフィス 新規需要量 | 2024年12月 | ||||||

|

新規需要量とは貸室面積(供給面積)に対し、今年新たに新規のテナント需要量があったかどうかの増減の数値です。2024年で言えば2023年から貸室面積が35,019㎡(10,593坪)の増加(数値はプラスとなります)、空室面積は13,977㎡(4,228坪)の増加(数値はマイナスとなります)。空室面積が増加した分を減算し21,042㎡(6,365坪)が実際の新規需要量です。 様々な要因により変化しますがマイナスの数値であれば縮小、移転、撤退、倒産による景気後退の影響が明確に表れると考えられ、プラスの数値であれば景気回復による進出、増床、拡大移転などの動きがあったことが考えられます。 一昨年(2022年)の数値については、再開発・建替えにともなう募集停止による貸室面積の大幅な減少に加え、一時的な空室面積の増加という著しい数値の逆転が起きたことにより、新規需要量の極端なマイナスとなりました。指標として一般に解釈される景気後退、需要減の局面であるとは言えず、特異な数値となっている点に留意が必要です。 2024年は、新規竣工により空室は増加しましたが、値ごろ感のある地域、既存物件の高稼働など、需要は堅調に推移していることを示しています。 | |||||||

単位=㎡

| |||||||

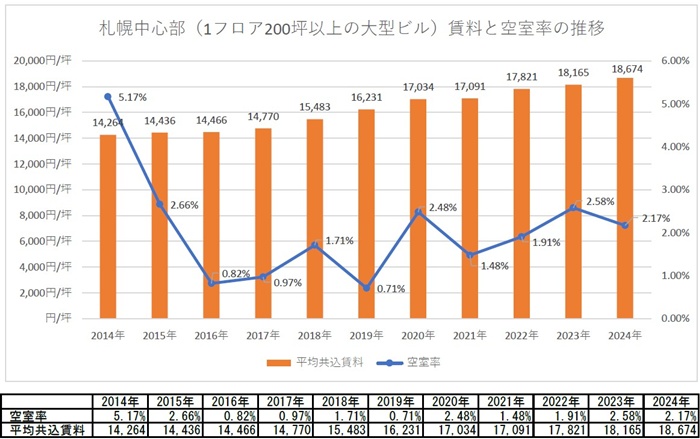

| 付録・通常統計外資料「中心部大型既存ビルの空室率低下」 | 2024年12月 | ||||||

単位=円/坪

| |||||||

|

札幌市中心部の1フロア200坪以上の大型ビルに限っての統計値です。 2014年より空室率が急激に下がり、賃料が年々上昇を続け10年間で30%超の高水準となっています。 2014年以降の新築ビルのすべてが、それまでの平均賃料を大幅に上回る20,000円/坪以上で成約し満室となっており、既存のオフィスビルも現入居テナントの賃料値上げを実施し、既存ビルに空きが出た場合には以前の賃料に30%~50%上乗せ募集して成約しています。 そのため平均賃料は10年前より30%超の値上がりになりました。 また、今回の全体統計では空室率の上昇がありましたが、もっぱら新築ビルの未稼働によるもので、既存の大型ビルについて空室率は低水準、さらに低下していることがわかります。 2025年は札幌駅前通りに大型新築ビルが3棟竣工予定のため、平均賃料は19,000円/坪を超え20,000円/坪に迫ると予想されます。また2028年~2030年にかけてはさらに大型の新築ビル(1フロア1,000坪以上)が竣工予定で、益々の建築費の高騰もあり募集賃料は30,000円/坪近くに上昇すると予想しています。 以上

| ※ 2025年3月28日 「2025年度札幌中心部オフィス市況」の発表にあたり、 プレスリリースを発信いたしました。 →リリースページ

|

| ※ 「2025年度札幌中心部オフィス市況」をダウンロードしていただけます。 右クリックして保存してください。 →PDFダウンロード(1MBKb) | ||||